Jeder Bericht zeigt andere Umsätze

Es ist jeden Monat das gleiche: Die Umsatzsteuervoranmeldung steht an und ich muss meine monatlichen Umsätze zusammensuchen. Eigentlich ganz easy, denn im Seller Central gibt es doch alle notwendigen Berichte einfach zum downloaden, oder?

Und wenn das Jahr vorbei ist, geht es an die Gewinnermittlung. Deine Kosten kennst Du, aber auch hier müssen irgendwie die Umsätze Deines Amazon-Businesses ermittelt werden. Oder brauchst Du hier nur die Auszahlungen von Amazon?

Diese Fragen haben mich in letzter Zeit beschäftigt. Ein Post in der Controlling-Gruppe hat mich letztlich dazu bewegt, diesen Blogbeitrag zu verfassen. Ich werde versuchen hier mal etwas Klarheit hinein zu bringen. Da ich nur Controller, aber kein Steuerberater bin, kann ich keine Gewähr darauf geben, dass meine Aussagen zu den Steuerthemen passen. Ich beschreibe lediglich meine Vorgehensweise.

Im Kern geht es in den nächsten Absätzen also darum zu erklären, welchen Bericht Du für welchen Zweck nutzen kannst und was Du dabei außerdem noch beachten musst. Los geht’s…

Das Datum. Ist das wichtig?

Bevor es an die Berichte geht, muss ich hier doch noch einen anderen Absatz hineinschieben. Es ist sehr wichtig, dass Du weißt, nach welchem Datum Du eigentlich selektieren musst, wenn Du einen Bericht aufrufst. Meines Erachtens gibt es hierbei zwei relevante Daten:

- Das Zahlungsdatum

- Das Bestelldatum

Das Zahlungsdatum gibt Auskunft darüber, wann der Kunde die Bestellung gezahlt hat. Das Bestelldatum zeigt, wann der Kunde die Bestellung aufgegeben hat. In der Praxis ist das oft das gleiche Datum. Der Kunde kauft Montag morgens etwas und zahlt mit Kreditkarte bei Amazon am gleichen Tag. Der Zahlungseingang wird bei Amazon direkt verbucht und Dir gutgeschrieben.

Nun hat Amazon an Sonn- und Feiertagen aber nicht geschlossen. Bestellungen können also angelegt werden. Alle Zahlungen werden aber erst frühestens am nächsten Werktag verbucht und Dir gutgeschrieben. Hier würden sich die Tage also unterscheiden. Es gibt auch weitere Szenarien, wie bspw. Bestellungen spät abends, deren Zahlungseingang erst am Folgetag verbucht werden usw.

Unter der Annahme, dass Du Deinen steuerlichen Gewinn per EÜR ermittelst, ist für alle steuerlichen Dinge das Zahlungsdatum das entscheidende!

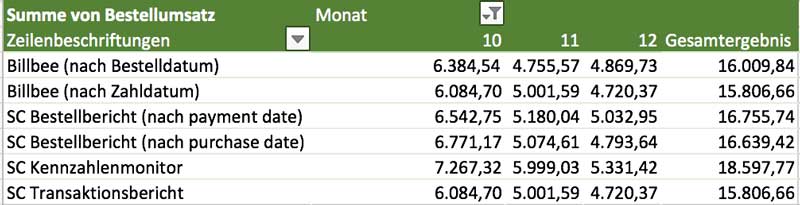

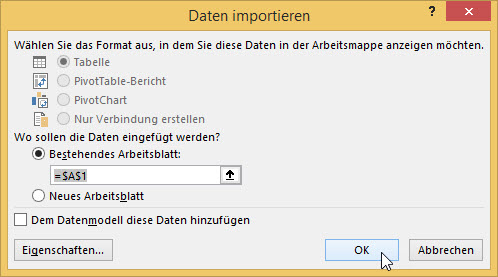

Um den Unterschied in der Praxis einmal zu verdeutlichen, siehst Du im felgenden Bild meine Umsätze über amazon.de vom Q3.2017. Je nachdem wo ich diese abrufe, kommen andere Zahlen heraus:

Neben dem Datum gibt es noch weitere Gründe für die Unterschiede. Darauf gehe ich aber nachher noch genauer ein.

Der Transaktionsbericht

Zu finden ist er unter: Berichte –> Zahlungen –> Berichte nach Zeitraum. Dort kannst Du einen neuen Bericht erstellen und wählst den Transaktionsbericht aus.

Der Bericht enthält folgende wichtige Daten:

- Zahlungsdatum

- Bestellnummer

- Umsätze

- Gutschriften

- Rabatte

- Gebühren

- Auszahlungen

Einschränkungen des Berichts:

- Nur der ausgewählte Marktplatz ist enthalten

- Keine Angaben zum Kunden (außer Land, Ort und PLZ)

Auf Basis dieses Berichtes kannst Du Deine Umsatzsteuervoranmeldung machen!

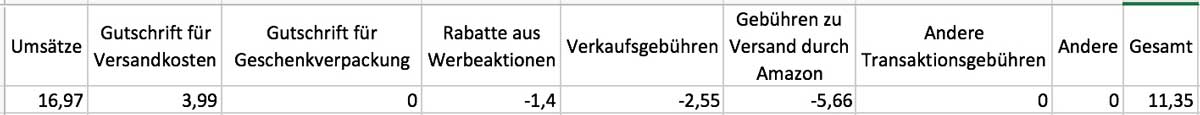

Aber Achtung: Die Umsätze, die Du hier in der Spalte Umsätze siehst, sind nicht die, die Du dabei angibst!

Vielmehr sind das die Preise für das unrabattierte Produkt. Umsatzsteuer zahlt der Kunde aber nur auf den tatsächlichen Rechnungsbetrag. D.h. wenn Du Rabatte angeboten hast, oder der Kunde extra Versandkosten zahlen musste, muss das entsprechend umgerechnet werden.

Ein Beispiel:

Im Transaktionsbericht siehst Du folgendes:

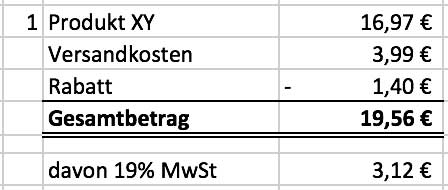

Der Kunde wird auf seiner Rechnung folgendes sehen:

Der Betrag von 19,56 Euro ist also relevant für Deine Umsatzsteuervoranmeldung. Natürlich musst Du dann noch den korrekten Umsatzsteuersatz anwenden. Vereinfacht nehme ich hier immer die gängigen 19% an.

Wie Du ganz oben in der Tabelle mit den Q3.2017 Umsätzen schon gelesen hast, nutze ich Billbee, um alle Rechnungen und Gutschriften automatisch erstellen zu lassen. Die Zahlen sind identisch mit denen des Transaktionsberichts. Entsprechend ziehe ich mir die Daten monatlich immer dort heraus. Damit erspare ich es mir, die Daten erst aufbereiten zu müssen.

Den Bericht exportieren

Auf meinem Instagram-Account findest Du ein kleines Video, wie der Import der Datei in Excel funktioniert.

Um den Bericht zu exportieren bzw. zu nutzen gehst Du folgendermaßen vor:

- Du navigierst in Seller Central zu: Berichte –> Zahlungen –> Berichte nach Zeitraum und erstellst einen Transaktionsbericht

- Du lädst die CSV-Datei herunter und speicherst sie ab

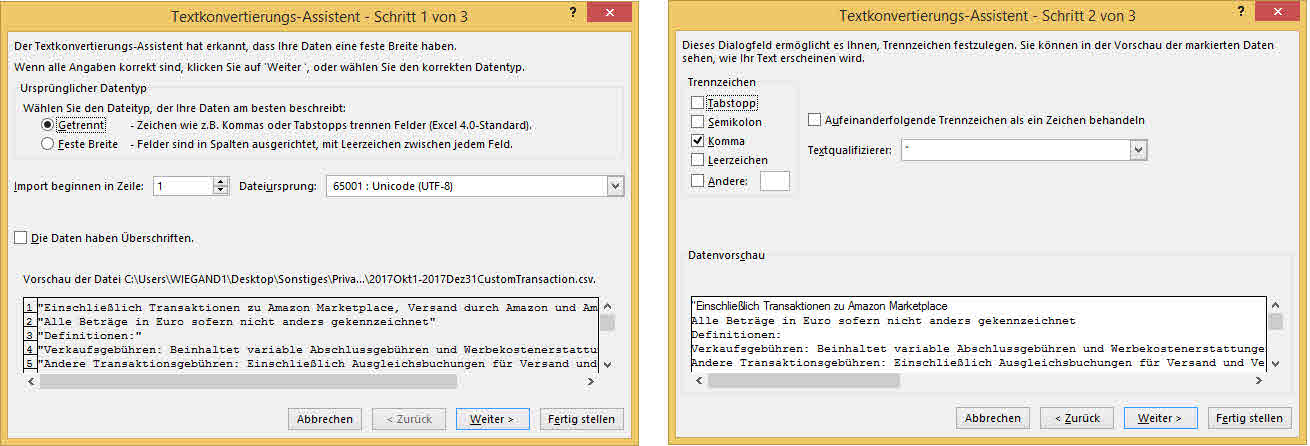

- Du öffnest ein leeres Blatt in MS Excel und wählst den Menüpunkt „Daten“ –> „Externe Daten abrufen – aus Text“

- Du wählst die gerade gespeicherte Datei aus und klickst auf „Öffnen“. Danach startet der Import-Assistent

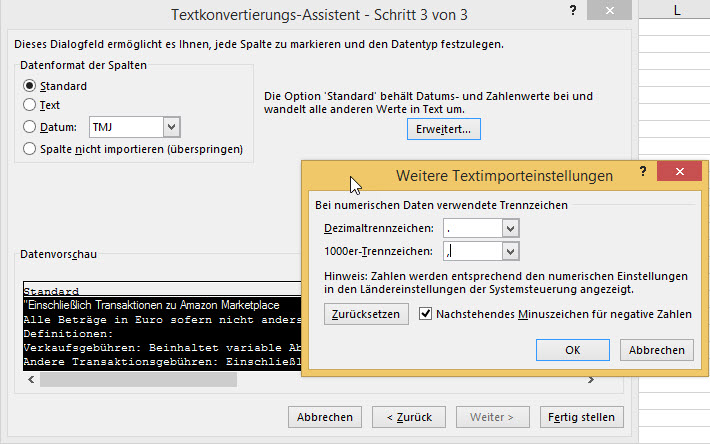

Nur wenn Du den Bericht für amazon.co.uk heruntergeladen hast, musst Du noch Punkt und Komma tauschen. Andernfalls kannst Du nach Schritt 2 schon auf „Fertig stellen“ drücken:

Anschließend wählst Du noch aus, wo die Daten eingefügt werden sollen. Meistens wird das Zelle A1 ein:

Nachdem Du „OK“ gedrückt hast, erscheinen die Daten wohl struktriert in der Tabelle.

Die ersten 6 Zeilen kannst Du einfach entfernen. Über die verbleibenden Daten setzt Du einen Filter (Alles markieren, dann auf das Menü „Daten“ –> Filtern). Nun kannst Du mit den Daten arbeiten.

Der Bestellbericht

Hier gibt es gleich mehrere. Im Kern beinhalten Sie aber die gleichen Daten. Ich habe mir den Bericht „Von Amazon versandte Sendungen“ angesehen, da ich nur per FBA verkaufe. Du findest den Bericht unter: Berichte –> Versand durch Amazon –> Verkäufe –> Von Amazon versandte Sendungen.

Der Bericht enthält die folgenden wichtigen Daten:

- Bestellnummer

- Bestelldatum (purchase date)

- Zahlungsdatum (payments date)

- Lieferdatum (shipment date)

- Berichtsdatum (reporting date)

- Detaillierte Angaben zur Kundenadresse

- Trackingnummer der Sendung

- Vertriebskanal

- Fulfillment Center

- Umsätze

- Gutschriften

- Rabatte

- Gebühren

Einschränkungen des Berichts:

- Es sind keine Erstattungen enthalten

Dadurch, dass keine Erstattungen enthalten sind, scheidet dieser Bericht für steuerliche Zwecke aus. Auch, um den betriebswirtschaftlichen Gewinn (nicht steuerlich) zu ermitteln und Dein Business zu steuern, solltest Du Erstattungen mit einbeziehen. Somit ist der Bericht auch dafür raus.

Du kannst ihn aber trotzdem sinnvoll nutzen. Z.B. wenn Du analysieren willst, mit welchen Logistikdienstleister versendet wird, welches Lager das wichtigste für dich ist oder wie viele Tage zwischen Bestellung und Versand vergangen sind.

Wenn Du Dir nur die Bestellungen (also ohne Erstattungen) im Transaktionsbericht heraussuchst und diese mit dem Bestellbericht nach Zahlungsdatum vergleichst, kommt übrigens das gleiche heraus.

Den Bericht exportieren

Um den Bericht zu exportieren bzw. zu nutzen gehst Du sinngemäß genauso vor, wie beim Transaktionsbericht. Unterschiedlich ist, dass du keine CSV, sondern eine TXT-Datei herunterlädst. Der Importvorgang ist der gleiche. In Schritt 2 wählst Du aber als Trennzeichen nicht „Komma“, sondern „Tabstopp„.

Schritt 3 brauchst Du hier immer, da der Bericht immer englisch ist. Du musst also Komma und Punkt tauschen.

Hier gibt es keine Kopfzeilen, die Du entfernen musst. Füge einfach wieder einen Filter ein. Fertig.

Der Kennzahlenmonitor

Das ist eigentlich nicht wirklich ein Bericht, sondern eine Möglichkeit, Dir einen Überblick über Deine Performance zu verschaffen. Alles was Du hier siehst, sind die Bruttoumsätze Deiner Produkte. Rabatte oder Versandkosten sind dabei nicht berücksichtigt.

Du kommst dort folgendermaßen hin: Berichte –> Statistiken & Berichte.

Bei mir sieht das für Q3.2017 so aus:

Ich persönlich nutze das deshalb nie, weil mir die Details fehlen.

Ich persönlich nutze das deshalb nie, weil mir die Details fehlen.

Wie ermittelst Du Deinen steuerlichen Gewinn?

Alle wichtigen Berichte hast Du jetzt kennengelernt. Neben der Umsatzsteuer gibt es aber noch eine weitere Herausforderung: Die Ermittlung Deines (steuerlichen) Gewinns.

Die Theorie ist auch wieder ziemlich einfach:

Einnahmen der Periode – Ausgaben der Periode = steuerlicher Gewinn der Periode

Die Einnahmen sind somit Deine Umsätze auf Amazon. Die Ausgaben beinhalten alle Amazongebühren, den Bezugspreis und diverse andere Fixkosten.

Das knifflige sind hierbei die Einnahmen. Relevant sind alle Eingänge auf Deinem Konto. Diese sollten später mit den Einnahmen übereinstimmen, die Du auch in deiner Buchführung benennst. Hier jedoch buchst Du nicht die Auszahlungen seitens Amazon, sondern die Bruttoumsätze, die Du aus dem Transaktionsbericht oder z.B. aus Billbee entnimmst.

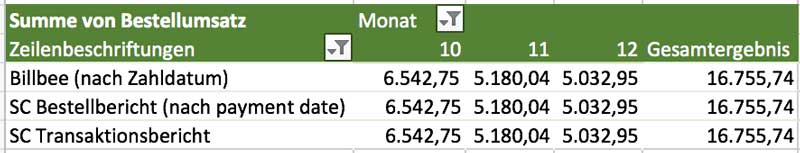

In meinem Beispiel von oben wären das also 4720,37 Euro für den Dezember.

Amazon sendet Dir immer am Monatsanfang Mail mit den Gebührenrechnungen des Vormonats. Wenn Du all diese Gebühren nun vom Bruttoumsatz abziehst, solltest Du exakt den Betrag erhalten, den Amazon Dir auszahlt. (In der Realität beinhalten die tatsächlichen Auszahlungen allerdings monatsübergreifende Beträge)

Ich habe das mal nachgerechnet

Und siehe da: Es passt!

Allerdings gibt es auch hier wieder Stolpersteine. Die Werbekosten werden separat in Rechnung gestellt. Deshalb dürfen sie nicht mit in unsere Vergleichsrechnung mit einbezogen werden. Ebenso ist es mit den Erstattungen für defekten Lagerbestand. Dafür gibt es ebenfalls separate Rechnungen bzw. Gutschriften. Diese Beträge müssen dann wieder gewinnerhöhend mit einberechnet werden.

Es belieben also 2.803,91 Euro übrig. Der Gewinn ist das aber immer noch nicht. Hiervon muss nun noch die Umsatzsteuer ab und alle anderen Ausgaben, die Du in der Periode hattest.

Bitte beachte: Was ich gerade erklärt habe, ist die steuerliche Gewinnermittlung. Aus Kostenrechnungs-Sicht gibt es noch ein paar wenige Unterschiede bei den Kosten, die abgezogen werden müssen. Aber das passt hier nicht mehr rein 😉

Fazit – Welcher Bericht ist nun für was?

Ohne große Worte:

- Der Transaktionsbericht eignet sich als Basis für die steuerliche Gewinnermittlung und die Umsatzsteuervoranmeldung. Du musst dabei aber ein paar Dinge umbauen (siehe oben)

- Der Bestellbericht eignet sich, um verschiedene logistische Sachverhalte genauer zu analysieren.

Die Mischung macht’s

Du kannst beide Berichte miteinander kombinieren. Über die Bestellnummer kannst die Details des Bestellberichts mit den Zahlungsdaten des Transaktionsberichts verbinden!

Nur so erhältst Du dann das Bild, das wiederum aus Controlling-Sicht das wichtige ist: Die Umsätze und Erstattungen nach Bestelldatum

Guter Post. Vielen Dank.

Danke Dir!

Hallo, tolle Übersicht! Ich bin noch umsatzsteuerbefreit. Wie gehe ich da vor? Muss ich da bei der Transaktionsübersicht z.B etwas anderes rechnen?

Hi Stephanie,

wenn Du umsatzsteuerbefreit bist, solltest Du trotzdem eine UST-ID beantragen und diese bei Amazon hinterlegen. Dann stellt Amazon Dir die Gebühren netto in Rechnung. Die Umsatzsteuer darauf musst Du eigenständig an das deutsche Finanzamt abtreten. D.h. trotz Kleinunternehmer-Status musst Du eine Voranmeldung abgeben. Zu Gewinnermittlung ziehst Du dann alle Ausgaben brutto ab.

Das ganze Umsatzsteuerthema ist nicht so einfach. Am besten schau mal auf dem Blog von Taxdoo, dort gibt es tolle Berichte dazu.

Beste Grüße,

Daniel

Wie importiert man den Bericht richtig in Excel? Welche Einstellungen müssen gewählt werden? UTF-8, welche Kommatrennung? Danke 🙂

Hi Carsten.

Ich habe das alles jetzt direkt im Blogpost beschrieben. Du warst nicht der einzige, der das wissen wollte 😉

Beste Grüße,

Daniel

Hallo Daniel,

kannst du mir bitte sagen wie man die ausgeworfenen CSV Dateien so umwandelt, dass sie so aussehen wie bei dir? Excel zeigt mir das leider total unübersichtlich an wenn ich die Berichte runterlade und öffne.

Vielen Dank

Florian

Hi Florian,

Ich habe den Blogpost aktualisiert.

Beste Grüße,

Daniel

Hallo Daniel,

vielen Dank für diesen Beitrag. Könntest Du mir bitte noch den Unterscheid erläutern, wer seine Steuererklärung nach Bestelldatum und wer nach Bezahldatum einreicht?

Du hattest im Post erwähnt, dass das Bezahldatum für Leute zählt die eine EÜR machen und beim Bestelldatum sind die Bilanzierer gefragt?

Danke im Voraus!

Hi Charly,

Danke für Deinen Kommentar.

Genau, wenn Du eine EÜR abgeben musst, ist das Zahldatum für Dich relevant.

Bei den „Bilanzierern“ müssen alle Einnahmen und Ausgaben der richtigen Periode zugerechnet werden. Das ist im Zweifel aber nicht ganz so trivial und ich müsste das selbst nochmal genauer nachlesen.

Beste Grüße,

Daniel

Hallo Daniel,

Danke für den tollen Artikel.

Bin gerade an dem Punkt, wo ich überlege, Steuerberater oder alles selber machen.

Ich blicke eigentlich soweit durch. Das einzige wäre, meine Ausgaben richtig zu verbuchen.

Was meinst Du? Ist das machbar, wenn man sich rein liest? Oder mit dem richtigen Programm?

Danke und Beste Grüße

Hi Jojo,

😉

Ich bin der Meinung, dass das alleine zu handeln ist. Ich mache das auch selbst und nutze WISO EÜR dazu.

Bei kniffligen Fragen, hole ich mir aber Rat vom Steuerberater oder der Community oder recherchiere etwas länger.

Ich hab mich allerdings schon oft gefragt, ob es nicht effizienter wäre, wenn ich diese Aufgabe auslagern würde…

Beste Grüße,

Daniel

„Hiervon muss nun noch die Umsatzsteuer ab und alle anderen Ausgaben, die Du in der Periode hattest.“

Bei den Aufgaben, die ich am Ende von mir abziehe, nehme ich da den Nettobetrag oder den Bruttobetrag?

Hi Stephanie,

Danke für Deinen Kommentar!

Wenn Du umsatzsteuerpflichtig bist und deinen Gewinn ermitteln willst, ziehst Du nur die Nettowerte der Ausgaben ab.

Die Mehrwertsteuer ist dann ja nicht relevant, da du diese ja wieder zurückbekommst.

Beste Grüße,

Daniel

Hey,

kommt man irgendwie an deine Excel-Vorlage?

Sie sieht super aus und ich würde mir die gerne mal ansehen!

Wäre super, wenn du diese ebenfalls mit dem FBA-Rechner zu Verfügung stellen kannst.

Hi Dennis,

was meinst Du mit Excel Vorlage?

Die Screenshots aus dem Blogpost sind einfache Pivot-Tabellen.

Ich erzeuge die selbst jedesmal aufs neue.

Beste Grüße,

Daniel

Hi Daniel,

cooler Artikel!

Ich nutze auch billbee, jedoch habe ich eine Abweichung zwischen SC Transkationsbericht und billbee Bericht nach Zahlungsdatum von einigen hundert Euro in einem Beispielmonat. Hast du ne Idee, wie ich mögliche Abweichungsursachen eingrenzen kann? Hast du in billbee spezielle Einstellungen vorgenommen bzw. musstest du rumexperimentieren, bevor die beiden Werte identisch waren?

VG, Manuel

Hallo Manuel,

Eigentlich sollten dort keine Abweichungen sein.

Vermutlich greift billbee nicht alle Bestellungen ab. Evtl hast Du irgendwo eine Einschränkung beim Abruf drinnen?

Am besten Du vergleichst zunächst mal die Bestellnummern. Wenn Du dann feststellst, welche nicht in Billbee vorhanden sind, kannst Du hoffentlich eine Regelmäßigkeit feststellen, die die Fehlerursache besser einschränkt.

Beste Grüße,

Daniel

Hi Daniel,

erfasst du denn alle Ausgangsrechnungen (also von dir an den Kunden) einzeln im WISO oder als monatliche Sammelbuchung?

Ist WISO EÜR in der Lage die Amazon Rechnungen sauber auf die Konten im SKR03 zu buchen?

Viele Grüße

Daniel

Hi Daniel,

Danke für Deinen Kommentar.

In WISO selbst erfasse ich nur gesammelt alle Belege eines Monats. Ich habe aber trotzdem alle Einzelbelege (als PDF und in einer Excel-Liste) verfügbar, falls das Finanzamt diese sehen will.

Wegen dem Kontenrahmen in WISO… gute Frage. Ich denke ja. Du kannst dort auch wählen, welchen Kontenrahmen zu nutzen willst. Aber damit habe ich mich bisher nie intensiv befasst, sondern nutze die Standardeinstellungen.

Beste Grüße,

Daniel

Hi Daniel,

klasse Beitrag.

D.h. Umsätze und Retouren erfasst du über BillBee, Verkaufsgebühren, Versandgebühen und Marketing erhältst du von Amazon.

Wie machst du mit Gutschrift für Versandgebühren, Gutschrift für Geschenkverpackung und Rabatten aus Werbeaktionen? Eigentlich muss ja auch hier gewährleistet werden, dass die auf Einzelpostenebene erfasst werden oder?

Hat man mit den Themen alles erschlagen oder fehlt was?

Danke

Hallo Daniel,

du schreibst „Ebenso ist es mit den Erstattungen für defekten Lagerbestand. Dafür gibt es ebenfalls separate Rechnungen bzw. Gutschriften. Diese Beträge müssen dann wieder gewinnerhöhend mit einberechnet werden.“

Auf welcher separaten Rechnung werden die Erstattungen für defekten Lagerbestand denn erfasst?

Und wie sieht’s mit Lagerkosten, Abogebühren und Blitzangebotsgebühren aus? Sind diese Punkte alle in der monatlichen Rechnungen „Gebühren im Zusammenhang mit Amazon FBA“ erfasst oder müssen diese noch aus dem Transaktionsbericht gewinnmindernd übernommen werden? Aus deinen Beispielen kann ich es leider nicht zu 100% ableiten, sorry!

Vielen Dank im Voraus!

Hallo, ich habe bisher auch den Transaktionsbericht,der alle 14 Tage von amazon erstellt wird nach xls transferiert. Ich lasse jedoch alles über amazon fakturieren. Nun verlangt der Steuerberater noch mehr und kann das so nicht buchen. Ich weiss leider nicht, was ich da noch leifern könnte, da ich die Rechnungen gar nicht erstelle.

Vielen Dank schon mal.

Hi,

an erster Stelle super Beitrag!

Die Erstattungen sind Gutschriften an Kunden, wenn ich das richtig interpretiert habe? Werden bei den monatlichen Rechnungen von Amazon diese Gutschriften berücksichtigt – sprich mit den Ausgaben verrechnet?

Grüße

Hi,

genau, es sind Gutschriften an den Kunden. Diese werden immer direkt mit Deinem Kontostand in Sellercentral verrechnet. Du musst also normalerweise kein Geld an den Kunden bzw. an Amazon zahlen, sondern Dein Auszahlungsbetrag verringert sich dadurch.

Beste Grüße,

Daniel

Hi,

in wie weit unterscheidet sich der Bericht zu den andern Berichten bei Zahlungen: alle Abrechnungszeiträume, Transaktionsansicht – hier kann ja auch der komplette Monat ausgewählt werden.

Grüße

Christian

Schon mal bemerkt, dass das Zahlungsdatum in den Berichten nicht korrekt ist bei den Kunden, die auf Rechnung zahlen? Zahlungs- und Versanddatum sind dort immer gleich, auch wenn der Kunde z.B. erst im Folgemonat zahlt.

Unter Zahlungen -> offene Rechnungen kannst du dir mal eine Bestellung schnappen und die Daten anschauen.

Wie gehst du damit um?

Vielen Dank für diesen aufschlussreichen Post! Hast mir damit sehr geholfen!

Dieser Berichte bzw. die Art von Umsatzsteuer-Voranmeldung ist seit Rechnungskauf nicht mehr buchhaltungstechnisch korrekt ausführbar. Gibt es hier inzwischen ne Lösung von dir?

Hi,

danke für Deinen Kommentar.

Das muss ich mir nochmals in Ruhe anschauen.

Falls bereits jemand anderes eine Idee dazu hat, kann sie gerne hier geteilt werden.

Beste Grüße,

Daniel

Hallo Daniel,

vielen Dank für deinen super Blogbeitrag!

Du bist der erste der mir mit dem Thema echt gut weitergeholfen hat.

Eine Frage hätte ich noch. Welchen Bericht meinst du genau von Billbee dessen Ergebnis du mit dem Ergebnis aus dem Transaktionsbericht verglichen hast und dabei auf das selbe Ergebnis gekommen bist?

Wie heißt dieser Bericht bzw. wo kann ich diesen finden?

Über eine kurze Rückmeldung würde ich mich sehr freuen!

Liebe Grüße

Henrik

Hi Henrik,

Danke für Deinen Kommentar!

Bei Billbee ist das kein spezieller Bericht. Du kannst dort einfach alle Bestellungen exportieren und Dir in Excel anzeigen lassen.

Beste Grüße,

Daniel

Hallo Daniel,

der Blockeintrag ist schon etwas älter, Thema ist aber wohl immer noch für viele relevant. Würde mich daher auf eine Rückmeldung freuen.

Folgende Idee:

Ich gehe zu

Berichte -> Zahlungen -> Alle Abrechnungszeiträume

Ich werte die Berichte „Abrechnungsbericht“ nicht mit Excel aus (erspare mir die Arbeit). Ich nehme einfach die Zahlen aus der Übersicht (es sind die Summen, welche aus dem Bericht gebildet werden -> daher steht im Header der Tabelle auch immer „Summe“).

Für eine Auszahlung habe ich dann mindestens folgende drei Werte:

Umsatz = Artikelpreis + Aktionsrabatt + Andere

Amazon-Gebühren

Auszahlung

Der Umsatz wird somit aus mehreren Werten zusammengesetzt. In der Fibu buche ich dann drei Werte: Umsatz (mit 19%), Gebühren (0%) und Auszahlung (Transit zu Girokonto). Wenn man im Monat zwei Auszahlungen hat, bucht man die Sache also zweimal.

Falls in der Spalte „Anfangssaldo“ was steht, wird dies zum Umsatz hinzugezählt (ist Umsatz, der noch nicht ausbezahlt wurde).

Ich hatte schon vor etwas längerer Zeit den Bericht „Abrechnungsbericht“ ausgewertet und bin zum Entschluss gekommen, dass bezüglich Umsatzsteuer die Zusammenfassung so korrekt ist.

Würde mich auf eine kurze Stellungnahme freuen.

Eine Abgrenzung wann jemand bezahlt oder wann jemand bestell hat, ist so na klar nicht möglich. Ich grenze aber in dem Sinne ab: Erst wenn ich das Geld tatsächlich auf dem Konto habe, buche ich. Hier spielt vermutlich noch die Rolle, ob man Ist oder Soll Versteuerung hat. Bei Ist Versteerung wäre das Ganze dann okay.

Gruß

Martin